题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

[主观题]

某中国公民分别在中国境内甲、乙两地任职,当月从甲公司取得月工资2000元,从乙公司取得工资收入1500元,从丙公

司一次取得劳务报酬60000元。

要求:

(1)甲、乙、丙三公司应如何扣缴该公民个人所得税?并作出有关单位会计分录。

(2)该公民应如何申报缴纳个人所得税?

答案

答案

查看答案

请输入或粘贴题目内容

搜题

请输入或粘贴题目内容

搜题

拍照、语音搜题,请扫码下载APP

拍照、语音搜题,请扫码下载APP

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

要求:

(1)甲、乙、丙三公司应如何扣缴该公民个人所得税?并作出有关单位会计分录。

(2)该公民应如何申报缴纳个人所得税?

答案

答案

更多“某中国公民分别在中国境内甲、乙两地任职,当月从甲公司取得月工资2000元,从乙公司取得工资收入1500元,从丙公”相关的问题

更多“某中国公民分别在中国境内甲、乙两地任职,当月从甲公司取得月工资2000元,从乙公司取得工资收入1500元,从丙公”相关的问题

第1题

第2题

第3题

A.退休人员再任职取得的收入

B.从非任职公司取得的董事费收入

C.从任职公司取得的监事费收入

D.从任职公司关联企业取得的监事费收入

第4题

要求:试计算该纳税人应纳个人所得税税额。

第5题

第6题

A.在中国境内任职、受雇而由境外公司支付的工资、薪金所得

B.因任职、受雇、履约等而在中国境外提供各种劳务取得的劳务报酬所得

C.将财产出租给承租人在中国境外使用而取得的所得

D.转让中国境内的建筑物、土地使用权等财产给某外国个人,而取得的所得

第7题

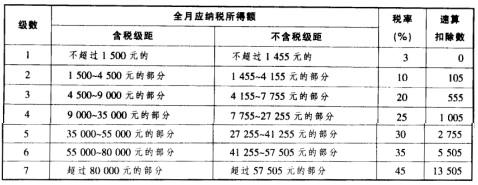

(2)工资薪金所得的减除费用标准为2 000元/月。 (3)稿酬所得、劳务报酬所得每次收入不超过4 000元的,减除费用800元;4 000元以上的,减除20%的费用。稿酬所得适用的个人所得税税率为20%,并按应纳税额减征30%。劳务报酬所得、股息红利所得适用的个人所得税税率均为20%。 (4)假定王某取得的以上收入均由本人计算缴纳个人所得税。 要求: (1)计算王某当月工资薪金收入的应缴纳的个人所得税税额。 (2)计算王某一次性奖金收入应缴纳的个人所得税税额。 (3)计算王某当月股息红利收入应缴纳的个人所得税税额。 (4)计算王某当月稿费收入应缴纳的个人所得税税额。 (5)计算王某当月讲座收入应缴纳的个人所得税税额。 参考答案及解析

(2)工资薪金所得的减除费用标准为2 000元/月。 (3)稿酬所得、劳务报酬所得每次收入不超过4 000元的,减除费用800元;4 000元以上的,减除20%的费用。稿酬所得适用的个人所得税税率为20%,并按应纳税额减征30%。劳务报酬所得、股息红利所得适用的个人所得税税率均为20%。 (4)假定王某取得的以上收入均由本人计算缴纳个人所得税。 要求: (1)计算王某当月工资薪金收入的应缴纳的个人所得税税额。 (2)计算王某一次性奖金收入应缴纳的个人所得税税额。 (3)计算王某当月股息红利收入应缴纳的个人所得税税额。 (4)计算王某当月稿费收入应缴纳的个人所得税税额。 (5)计算王某当月讲座收入应缴纳的个人所得税税额。 参考答案及解析

第8题

2010年温先生的工资薪金所得应缴纳个人所得税()元。

第9题

温先生2012年的工资、薪金所得应缴纳个人所得税()元。